2020年1月19日,中国人民银行征信中心的二代征信系统正式上线,这意味着从今天起,中国人民银行征信中心将面向社会公众和金融机构提供二代格式信用报告查询服务。据统计,截至2019年底,征信系统收录10.2亿自然人、2834.1万户企业和其他组织的信息,个人和企业征信系统分别接入机构3737家和3613家,个人和企业征信系统累计查询量分别为24亿次和1.1亿次,日均查询量分别为657万次和29.6万次。如此大规模的系统进行更大更新,自然受到了各方面的关注,特别针对不少相关方更是的急切关心其会受到何种影响,比如购房、信贷、负债等等。与一代征信系统相比,二代征信系统在信息采集、产品加工、技术架构和安全防护方面,均进行了优化改进。可以说,二代格式信用报告进一步丰富了个人和企业的信用信息,信息更新效率提高,更为全面、及时地反映个人和企业的信用状况。下面,我们就以实际的二代征信报告来具体讲解这些更新的内容。

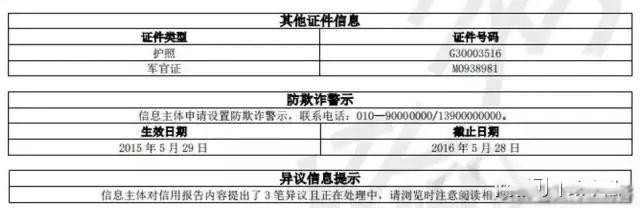

1.表头完善证件信息与提示信息

证件信息除身份证件以外,还录入军官证、护照等信息,同时二代征信报告中还可申请设置防欺诈警示,比如增加其他联系方式,供金融机构电联核实相关信息。

2.个人信息更完善,增加手机号变更记录

学历、学位、在职情况、国籍、电子邮箱、甚至配偶的工作单位和联系电话也都会被记录显示。个人信息中最受关注的是增加了手机号码变更记录,相对一代报告中只能看到当前的一个实名登记使用的手机号码,二代报告中可以最多看到本人名下的五个手机号码以及信息变更日期,可见频繁更换手机号码也会对个人信用操作一定的影响。

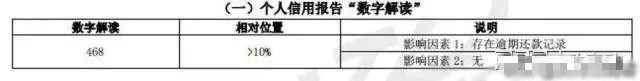

3.新增“数字解读”

“数字解读”相当于是为个人征信进行的评分,类似于支付宝的芝麻分,让征信情况更直观。“数字解读”的取值范围为0到1000,分值越高,违约可能性越低。而其中的“相对位置”是信用主体的数字解读值在全部人群中的百分比排序位置。“说明”中的“影响因素”是影响信用主体获得更高数字解读值的原因,最多显示两条,多余的因素不会被显示。 4.违约信息分类展示

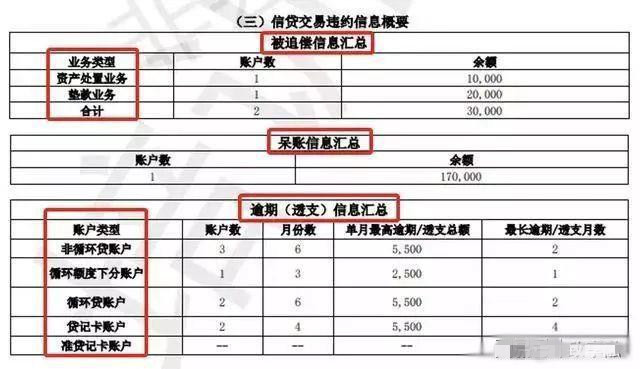

违约信息被分类展示出来,包括被追偿信息、呆账信息、逾期信息,从此违约信息显示更具体了。

5.分层显示担保信息

担保责任会分为个人和企业两个层面进行展示。

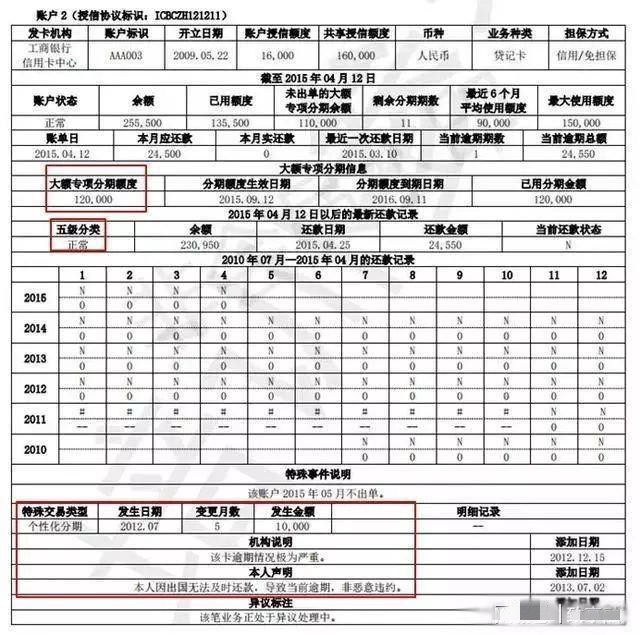

6.还款记录保存期延长至5年

第一代征信报告中对正常还款记录只保留2年,但第二代征信报告中将正常还款记录也保留至5年,并且显示还款额度和还款状态。

7.大额信用卡分期会独立显示

二代征信报告不但独立显示大额分期,而且还细化显示分期时间和分期金额,从此负债情况将更为清晰。其中还有两个数据需要关注,一个是“五级分类”,其分为:正常、关注、次级、可疑和损失,后三类会被直接扣分;另一个是“特殊交易类型”,比如被银行强制分期还款等非正常交易类型也会被显示。

8.相关还款责任信息会被记录在征信中

二代征信中,非主贷人也会体现出负债情况,如此一来,希望通过“假结婚”享受首房首贷的漏洞将彻底落空。目前上线的二代格式信用报告中尚未展示个人“共同借款”信息,需要等到金融机构开始采用二代格式报送数据才开始展示。

9.新增非信贷交易记录

二代征信报告中将增加非非信贷交易信息明细,主要体现的是近三年固定电话、移动电话、水电煤等后付费业务记录,不过由于目前接入数据可能并不全面和及时,应该在短时间内并不完善。

10.公共信息明细增加新内容

公共信息明细新增了欠税、民事裁决、强制执行、行政处罚、低保救助、执业资格和行政奖励等多方面的信息。二代征信除以上更新外,还有一个需要注意的改变,那就是更新时间。二代征信系统要求各机构在采集时点T+1(即当日采集,下一日报送)向征信中心报送数据,这就意味着过去利用银行征信更新缓慢的时间差,进行延后还款甚至并行贷款的操作将不再可行。对于新上线的二代征信报告,个人可以通过央行征信中心官方网站、全国各地人民银行分支机构设立的查询点,及部分金融机构网点、部分地区政务大厅进行柜台或自助查询机查询。个人通过互联网查询自身信用报告免费,通过柜台查询自身信用报告,每年前2次免费,自第3次起每次收费10元。